近日,三一重工(600031.SH)披露关联交易方案,拟收购控股股东三一集团有限公司(下称“三一集团”)持有的三一汽车金融有限公司(下称“三一汽车金融”)91.43%股权,拟交易金额为人民币39.80亿元。

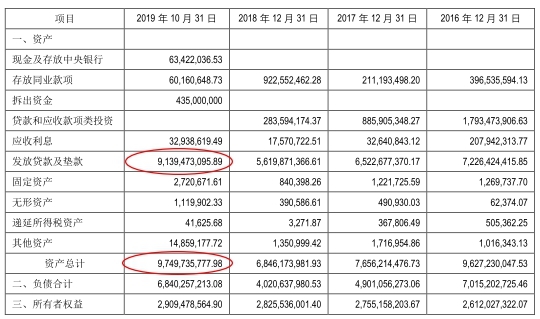

值得注意的是,三一汽车金融2018年净利润下滑,截至今年10月末,其账面总资产97.50亿元,其中应收账款竟高达91.39亿元,占比超九成,而资产减值损失分别为-6798.85万元、-4275.35万元,连续两年均为负数。

在发出公告当晚,上交所就向三一重工发出问询函,要求公司说明三一汽车金融应收账款的具体情况。此外,还要求公司就交易估值的评估依据、业务协同性、收购的必要性等方面进行说明。

方案发布以后,三一重工股价不升反降。收购方案发布次日,公司股价跳空低开,收盘下跌2.86%,报15.61元。

大盘自上周五(12月13日)大幅上涨以来,已连续三个交易日红盘报收,个股普涨。在此环境下,17日,三一重工冲高回落,仅涨0.45%,收报15.65元,成交额13.39亿元。

关联收购大股东资产 标的增值率超58%

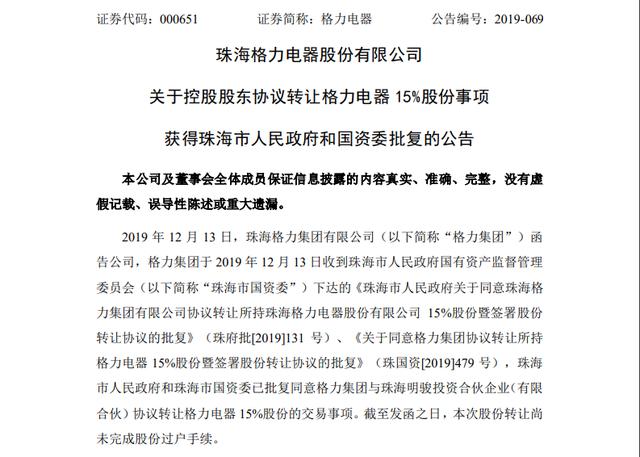

12月11日晚间,三一重工公告称,拟以自有资金方式收购控股股三一集团持有的三一汽车金融91.43%股权,根据北京国融兴华资产评估有限责任公司评估结果,三一汽车金融的股东全部权益评估价值为46.17亿元,三一集团持有三一汽车金融91.43%股权对应的评估价值为42.21亿元,双方拟定交易金额为人民币39.80亿元。

根据公告,本次交易选取市场法评估结果作为定价依据。经市场法评估,三一汽车金融有限公司股东全部权益评估价值为46.17亿元,较账面价值比较,评估增值17.08亿元,增值率为58.69%。而资产基础法评估后的股东全部权益价值为29.11亿元,两者相差17.06亿元,差异率为58.61%。

本次收购资产评估增值率58.69%引起了上交所关注,上交所在问询函中要求公司具体说明评估溢价的合理性和评估假设选取的依据,并结合汽车金融业务的经营模式、同行业情况、与现有业务的协同性等,进一步说明此次收购的必要性和合理性。

本次交易构成关联交易,不构成重大资产重组。

三一重工的收购方案似乎未被市场看好,收购方案发布次日,公司股价跳空低开,收盘下跌2.86%,报15.61元。13日,三一重工收盘涨0.77%,报15.73元。16日,股票收盘跌0.95%,报15.58元。17日,三一重工冲高回落,收报15.65元,涨幅0.45%。

据了解,三一汽车金融于2010年10月获中国银监会批准开业,是全国25家汽车金融公司之一,主要面向工程机械行业提供金融服务,是中国工程机械行业首家汽车金融公司,也是湖南省首家汽车金融公司。

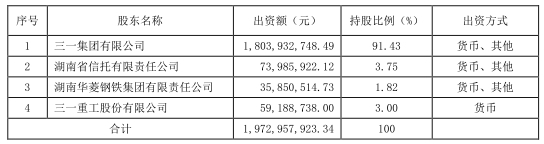

本次交易前,三一重工的控股股东三一集团对三一汽车金融的持股比例为91.43%,湖南省信托有限责任公司、湖南华菱钢铁集团有限责任公司、三一重工对三一汽车金融的持股比例分别为3.75%、1.82%和3.00%。

公开资料显示,三一重工主要从事工程机械制造,包括挖掘机械、混凝土机械、起重机械等。

2019年1-9月,三一重工实现营业收入和归属于上市公司股东净利润分别为586.91亿元和91.59亿元,同比增长42.88%和87.56%;经营活动产生的现金流量净额为94.45亿元,去年同期为87.32亿元。

截至今年三季度末,三一重工共有货币资金137.61亿元,去年同期为119.85亿元;负债总额为447.62亿元,其中短期借款97.83亿元,一年内到期的非流动负债35.92亿元。

2019年三季报披露,三一重工共有280293名股东,三一集团、香港中央结算有限公司和梁稳根分别持股30.03%、8.68%和3.40%,分列公司前三大股东。其中,梁稳根和三一集团为一致行动人。

三一重工表示,当前三一汽车金融业务主要服务于三一重工及其产业链。随着汽车金融业务的推进,三一重工与汽车金融关联交易将大幅增加,收购三一汽车金融可有效减少关联交易。

标的去年业绩下滑 盈利状况弱于同行

三一重工在公告中称,汽车金融资质稀缺,业务利润增长空间大。然而,中国经济网记者注意到三一汽车金融2018年净利润下滑,今年前三季度净利润还不到去年全年净利润的一半。

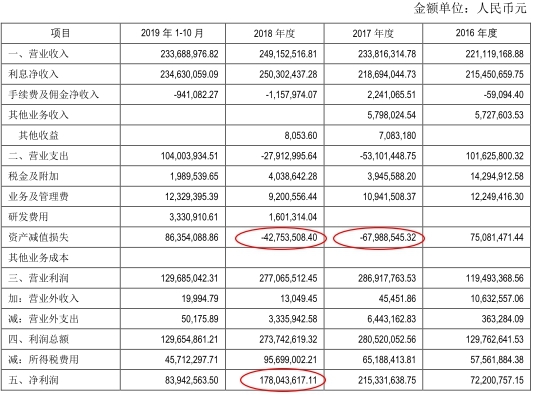

2016年至2019年1-10月,三一汽车金融实现营业收入分别为2.21亿元、2.34亿元、2.49亿元、2.34亿元,同期净利润分别为7220.08万元、2.15亿元、1.78亿元、8394.26万元。

利息净收入为三一汽车金融最主要的收入来源,报告期内,利息净收入分别为2.15亿元、2.19亿元、2.50亿元、2.35亿元;手续费及佣金净收入分别为-5.91万元、224.11万元、-115.80万元、-94.11万元。

截至今年三季度末,三一汽车金融账面总资产97.50亿元,其中应收账款竟高达91.39亿元,应收账款占总资产的比例为93.74%。

三一集团作出承诺,若该应收账款因质量或回款风险受到损失,将对损失部分予以补足,即未来上述标的应收账款中的任何一笔按照标的公司的财务制度进行核销,转让方应对相应的应收账款以现金方式向受让方予以补足。

上交所在问询函中要求三一重工补充披露三一汽车金融应收账款的具体情况,包括但不限于形成原因、前十大应收对象及其关联关系、账龄分布、坏账准备计提情况、核销条件,以及核销是否需要经双方同意等。

此外,三一汽车金融2017、2018年度的资产减值损失分别为-6798万元和-4275万元,对此,上交所要求三一重工补充披露2017、2018年资产减值损失为负的原因,当期计提减值的情况和依据。

据了解,自2004年《汽车金融公司管理办法》出台,成立首家汽车金融公司起,截至目前全国只有25家汽车金融公司,而三一汽车金融有限公司是中国工程机械行业首家汽车金融公司。

然而,中国经济网记者查询发现,去年多家汽车金融公司实现净利润上涨,三一汽车金融盈利状况与同业公司相比并不突出。

2018年,上汽通用汽车金融有限责任公司营业收入达到90.88亿元,其中利息收入为77.94亿元,实现净利润29.24亿元,同比增长12.29%;天津长城滨银汽车金融有限公司2018年实现营业收入14.26亿元,同比增长110.32%,实现净利润4.03亿元,同比增长150.31%;比亚迪汽车金融有限公司2018年实现营业收入3.47亿元,同比增长14.6%;净利润1.21亿元,同比增长19.38%。

界面新闻也在报道中质疑三一重工高价接盘母公司鸡肋资产。据报道,截至2019年10月底,公司净资产为29亿元,从规模来看,属于净资产小于50亿元的汽车金融公司第三梯队。公司盈利能力也低于行业均值,2018年汽车金融公司加权净资产收益率为12.32%,而公司2017年和2018年净资产收益率分别为8.02%和6.28%。由于三一汽车金融ROE(2018年6.28%)大大低于三一重工(2018年19.43%),注入上市公司后不仅会拖累上市公司的盈利能力,还会消耗现金流。

报道还称,目前国内单独上市的持牌汽车金融公司只有一家,即东正金融,该公司市值折合人民币为18亿元。公司市净率为0.45倍,静态市盈率为4倍,2018年ROE为19.92%。

中国经济网记者就本次交易的估值、三一汽车金融2018年净利润下滑的原因、2019年预计业绩情况及同行汽车金融公司去年净利润增长,为何三一汽车金融却净利润下滑等问题采访三一重工,截至发稿,三一重工未予以回复。